ファクタリングは経営の資金繰りを改善するための有効な手段として注目されています。特に大手ファクタリング会社を利用することで、高い信頼性と充実したサポートを受けながら安心して資金調達ができます。本記事では、独立系・銀行系・ノンバンク系の3つに分類し、厳選した大手ファクタリング会社19社をご紹介します。各自社のニーズに合ったファクタリング会社選びにお役立てください。

独立系ファクタリング会社おすすめ10選

独立系ファクタリング会社は、銀行や金融グループに属さず独自の経営で運営されており、スピーディーな対応が魅力です。多くの独立系企業では、最短即日での入金や小口の案件にも柔軟に対応してくれます。中小企業や個人事業主にも利用しやすいのが特徴で、特に2社間ファクタリングを得意としています。審査基準も比較的緩やかで、資金繰りに悩む企業の強い味方となるでしょう。ここでは厳選した10社をご紹介します。

日本中小企業金融サポート機構

引用元:日本中小企業金融サポート機構

| 審査通過率 | 95% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 無制限 |

| 入金速度 | 最短3時間 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1.5%~10.0% |

| 債権譲渡登記の有無 | 応相談 |

| 必要書類 | 通帳コピー(3ヶ月分)、売掛金関連資料 |

日本中小企業金融サポート機構は、財務局および経済産業局から認定を受けた経営革新等支援機関として、資金調達の枠を超えた幅広いサポートを行っています。

取引実績4,800社、支援総額113億円という実績に加え、27種の業種に対応しています。通常のファクタリングサービスに加えて、財務コンサルティングや補助金・助成金の申請支援なども行っているため、経営面での総合的なサポートを受けられるのが特徴です。

非対面での契約にも対応しており、メールやオンラインで全ての手続きを完結できます。

ビートレーディング

引用元:ビートレーディング

| 審査通過率 | 98% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 制限なし(10万円~7億円の実績) |

| 入金速度 | 最短2時間 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2社間:4%~12%、3社間:2%~9% |

| 債権譲渡登記の有無 | 不要 |

| 必要書類 | 本審査申込書、通帳コピー、売掛債権関連書類 |

ビートレーディングは10年以上の実績を持ち、全国5つの拠点で事業を展開しています。買取金額に制限がないため、小規模案件から大型案件まで柔軟に対応が可能です。

特に審査から入金までのスピードの速さが特徴で、最短2時間での入金を実現しています。また、オンラインでの完結に対応しながらも、必要に応じて対面での相談も可能なため、初めてファクタリングを利用する場合でも安心して取引できます。

ベストファクター

引用元:ベストファクター

| 審査通過率 | 92.2% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円~1億円 |

| 入金速度 | 最短24時間 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%~ |

| 債権譲渡登記の有無 | 不要 |

| 必要書類 | 本人確認書類、通帳、請求書、契約関連書類 |

ベストファクターは、92.2%という高い審査通過率を維持しながら、2%からという低い手数料設定を実現しています。30万円からという比較的少額での利用が可能で、最大1億円までの幅広い金額に対応しています。特徴的なのは、注文書ファクタリングに対応していること。商品やサービスの納品前でも資金調達が可能です。

非対面での契約完結が可能で、遠隔地からでも利用しやすい環境を整えています。

OLTA

引用元:OLTA

| 審査通過率 | – |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 制限なし |

| 入金速度 | 最短即日 |

| 契約方法 | 2社間ファクタリング |

| 手数料 | 2%~9% |

| 債権譲渡登記の有無 | 要確認 |

| 必要書類 | 決算書、入出金明細(4ヶ月分)、請求書、本人確認書類 |

OLTAは、AI審査システムを活用したファクタリングサービスで、手続きはすべてオンラインで完結し、書類のアップロードから審査、契約までスマートフォンでも操作が可能です。

独自のAI審査により、書類が揃ってから24時間以内に審査結果を通知する迅速な対応を実現。請求書の全額買取だけでなく、一部のみの買取にも柔軟に対応し、利用者の資金需要に合わせた細かな調整が可能です。

ファクタリングのTRY

引用元:ファクタリングのTRY

| 審査通過率 | – |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円~5,000万円(5,000万円超も相談可) |

| 入金速度 | 最短即日 |

| 契約方法 | 2社間ファクタリング |

| 手数料 | 3%~ |

| 債権譲渡登記の有無 | 記載なし |

| 必要書類 | 請求書、発注書または契約書、3ヶ月分の銀行通帳、売掛先の住所・連絡先 など |

ファクタリングのTRYは、全国対応・最短即日入金を強みとするファクタリング専門サービスです。24時間365日受付対応のため、急な資金ニーズにも柔軟に対応可能。特に、個人事業主や小規模事業者の利用実績も豊富で、幅広い業種に対応しています。 ファクタリング利用後も資金繰りコンサルティングや他社からの乗り換えサポートなど、事業者の継続的な資金繰り改善をサポート。単なる資金提供にとどまらず、事業継続・成長のためのパートナーとして長期的な支援を行っています。

PAYTODAY

引用元:PayToday

| 審査通過率 | – |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円~ |

| 入金速度 | 最短30分 |

| 契約方法 | 2社間ファクタリング |

| 手数料 | 1%~9.5% |

| 債権譲渡登記の有無 | 不要 |

| 必要書類 | 確定申告書、入出金明細6ヶ月分、請求書、身分証明書 |

PayTodayは、AIを活用した独自の審査システムを導入し、最短30分での迅速な資金調達を実現しています。手数料は1%から9.5%と幅広い設定があり、案件の内容に応じて柔軟な対応が可能です。支払いサイトが90日までの売掛債権にも対応している点も特徴です。非対面でのオンライン契約に対応しており、必要に応じて電話面談も実施しています。

利用実績は50億円を超え、信頼性の高いサービスとして評価されています。

QuQuMo

引用元:QuQuMo

| 審査通過率 | 98%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 制限なし |

| 入金速度 | 最短2時間 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1~14.8% |

| 債権譲渡登記の有無 | 不要 |

| 必要書類 | 請求書と通帳のコピーのみ |

QuQuMoは、98%を超える高い審査通過率を誇るファクタリングサービスです。

手数料が1%から設定されており、利用者の状況に応じて柔軟な対応が可能。必要書類も請求書と通帳のコピーのみと最小限で、手続きの負担を抑えられます。金額の制限がないため、大口の取引も可能です。

また、2社間と3社間の両方の契約形態に対応しており、取引先との関係性や状況に応じて選択できます。オンラインでの手続きにも対応しており、利便性の高さもポイントです。

アクセルファクター

引用元:アクセルファクター

| 審査通過率 | 93.3% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円から最大1億円 |

| 入金速度 | 最短2時間 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%~20% |

| 債権譲渡登記の有無 | 債権額によって異なる |

| 必要書類 | 請求書、入出金が確認できる通帳、直近の確定申告書、身分証明書など |

アクセルファクターは、最短2時間での資金調達が可能な迅速性が大きな特徴です。 審査通過率も93%以上と高く、柔軟な審査基準により、多くの法人や個人事業主が利用しやすい環境を整えています。

さらに、アクセルファクターは中小企業庁から「経営革新等支援機関」として認定を受けており、ファクタリングサービスだけでなく、経営面でのサポートも行っています。オンラインでの手続きにも対応しており、全国どこからでも利用可能です。

ただし、土日祝日はメールでの申し込みのみ受付となっており、即日対応が難しい場合もあるため、急ぎの場合は平日に手続きを進めることをおすすめします。

みんなのファクタリング

引用元:みんなのファクタリング

| 審査通過率 | – |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 1万円~300万円(初回50万円まで) |

| 入金速度 | 最短60分 |

| 契約方法 | 2社間ファクタリング |

| 手数料 | 7.0%~15.0% |

| 債権譲渡登記の有無 | 原則不要 |

| 必要書類 | 本人確認書類、保険証、請求書 |

みんなのファクタリングは、土日祝日でも最短60分での入金に対応している点が大きな特徴です。1万円から利用可能で、初回でも最大50万円まで利用できるため、様々な資金ニーズに対応できます。また、手続きはオンラインで完結し、必要書類も最小限に抑えられているため、時間のない個人事業主でも利用しやすいサービスです。 また、手数料は案件によって7.0%から15.0%の範囲で設定され、柔軟な対応が可能です。

えんナビ

引用元:えんナビ

| 審査通過率 | – |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 50万円~5,000万円 |

| 入金速度 | 最短即日 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 5%~ |

| 債権譲渡登記の有無 | 原則不要 |

| 必要書類 | 請求書、入出金明細、本人確認書類(運転免許証、パスポートなど) |

えんナビは個人事業主や法人を問わず、50万円から5,000万円までの幅広い買取金額に対応しています。特に、少額の資金調達にも応じており、さまざまな事業規模のニーズに応えています。さらに、売掛債権の買取に際して、売掛先への通知を行わないため、取引先に知られることなく資金調達が可能です。

さまざまな業種の企業に対応しており、建設業、運送業、土木業、不動産業、アパレル業、携帯電話販売業、貿易業など、多岐にわたる業界の資金調達をサポートしています。 これにより、各業界特有の資金繰りの課題にも適切に対応できるノウハウを有しています。

銀行系ファクタリング会社おすすめ4選

銀行系ファクタリング会社は、大手銀行やその関連会社が運営する安定感と信頼性が強みです。この信頼性を背景に低い手数料率を実現し、大口の資金調達にも対応できるのが大きな特徴となっています。主に3社間ファクタリングを取り扱っており、審査基準は厳格ですが、通過すれば安定した資金調達を実現できます。ここでは特におすすめの銀行系ファクタリング会社4社をご紹介します。

三菱UFJファクター株式会社

引用元:三菱UFJファクター

| 審査通過率 | – |

| 利用対象者 | 法人 |

| 利用可能額 | 1億円以上 |

| 入金速度 | 2週間以上 |

| 契約方法 | 3社間ファクタリング |

| 手数料 | – |

| 債権譲渡登記の有無 | – |

| 必要書類 | – |

三菱UFJファクターは「販売先与信管理のベストパートナー」として、売上債権(売掛金・受取手形)の総合管理を行うサービスを提供しています。特に「保証ファクタリング(根保証)」では、販売先が倒産した場合に保証限度額内で100%保証を履行し、売上債権の回収リスクを軽減します。業歴50年の経験と実績を持ち、MUFGグループの一員として安定した経営基盤を誇る国内最大の銀行系ファクタリング会社です。与信管理のトータルサポートにより、企業の積極的な営業拡大をサポートします。

みずほファクター

引用元:みずほファクター

| 審査通過率 | – |

| 利用対象者 | 法人、個人事業主 |

| 利用可能額 | 包括保証:合計5,000万円以上(10社以上) 個別保証:1社200万円以上(5社以上) 下請け債権保全事業:制限なし(1社より) |

| 入金速度 | 1週間~ |

| 契約方法 | 3社間ファクタリング |

| 手数料 | – |

| 債権譲渡登記の有無 | 無 |

| 必要書類 | 商業登記簿謄本、印鑑証明書 |

みずほファクターは、国内ファクタリングと国際ファクタリングの2つのサービスを提供しています。国内向けには「回収保証サービス」を通じて、売上債権の決済保証機能を提供し、最大100%の保証が可能です。利用企業は保証対象先を任意で選択でき、販売先には保証の事実は知られません。また、国際ファクタリングでは、世界各国の金融機関と連携し、L/Cなしの送金取引を原則100%保証するサービスを展開しており、輸入者の与信管理強化や事務の簡素化が図れます。

三井住友カード株式会社

引用元:三井住友カード

| 審査通過率 | – |

| 利用対象者 | 法人、個人事業主 |

| 利用可能額 | 5万~800万円 |

| 入金速度 | 最短翌営業日 |

| 契約方法 | – |

| 手数料 | 0.3~18.0% |

| 債権譲渡登記の有無 | – |

| 必要書類 | – |

三井住友カード株式会社のファクタリングサービスは、事業者が保有する売掛債権を買取ることで、未回収リスクの軽減や回収サイトの短縮を実現します。特徴的なのは、請求書発行から入金消込・督促までの一連の回収業務をアウトソースできる点です。BtoB、BtoCの両方に対応し、小口・大量の売掛債権を包括的に買い取るサービスも提供しています。これにより業務効率化と経費削減を図りながら、人的資源を戦略的営業分野に集中投入できるため、営業力強化にも貢献します。また、支払サイトの延長も可能です。

りそな決済サービス株式会社

引用元:りそな決済サービス

| 審査通過率 | – |

| 利用対象者 | – |

| 利用可能額 | 保証対象5社かつ、保証金額2,000万円以上(1社100万円以上) |

| 入金速度 | 1〜2か月 |

| 契約方法 | – |

| 手数料 | – |

| 債権譲渡登記の有無 | – |

| 必要書類 | – |

りそな決済サービスの保証ファクタリングは、販売先の倒産などによる売上債権の回収不能リスクを回避するためのサービスです。1社ごとに与信調査を行い、保証限度額を設定し、その範囲内で債権を保証します。「りそなFlex保証」では、大きな保証枠設定、柔軟な保証料率、迅速な審査・回答が特徴です。また、与信管理のための情報提供も充実しており、販売先の信用情報を活用できるため、低コストでの与信管理が可能となります。少額からでも相談に応じているため、多くの顧客にソリューションを提供しています。

ノンバンク系ファクタリング会社おすすめ5選

ノンバンク系ファクタリング会社は、消費者金融や信販会社などが提供するサービスで、銀行系より柔軟かつ独立系より安定した特徴を持っています。一般的に銀行系よりは審査が緩やかでありながら、手数料も独立系より低めに設定されていることが多いため、バランスの取れた選択肢となります。中小企業から大企業まで幅広い規模の企業に対応し、2社間・3社間どちらのファクタリングも提供している会社が多いのも特徴です。ここでは特に実績豊富で信頼性の高いノンバンク系ファクタリング会社5社をご紹介します。

オリックス株式会社

引用元:オリックス

| 審査通過率 | – |

| 利用対象者 | 法人、個人事業主 |

| 利用可能額 | – |

| 入金速度 | – |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 1%〜 |

| 債権譲渡登記の有無 | – |

| 必要書類 | – |

オリックスのファクタリングサービスは、売掛債権を買い取ることで早期資金化や与信リスクヘッジのニーズに対応しています。特に医療分野では、病院や介護施設、調剤薬局向けに、国民健康保険団体連合会(国保)や社会保険診療報酬支払基金(社保)に対する債権を一定の割引率で買い取るサービスを提供。約1~2ヶ月先の債権を早期に資金化できるため、キャッシュフローの改善とバランスシートのスリム化を同時に実現できます。また、金融機関からの借入枠を温存でき、資金調達手段の多様化を図れる点も特徴です。

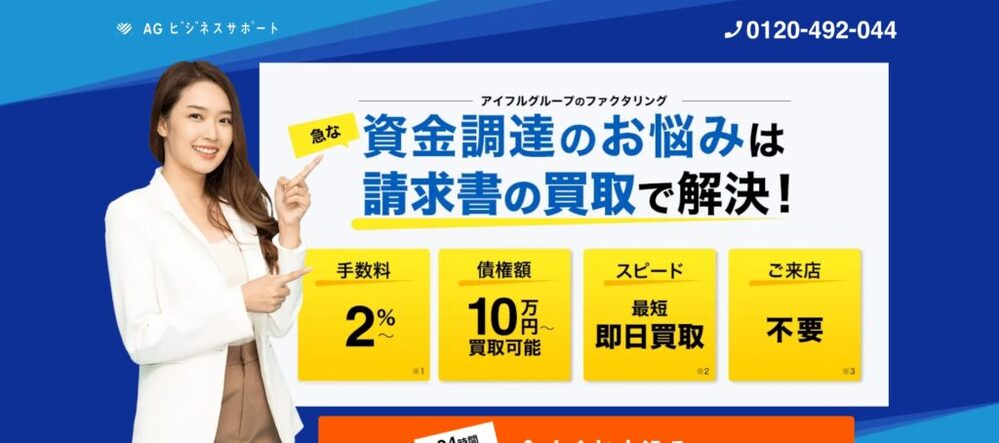

AGビジネスサポート

引用元:AGビジネスサポート

| 審査通過率 | – |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円から |

| 入金速度 | 最短即日 |

| 契約方法 | 2社間・3社間ファクタリング |

| 手数料 | 2%~12% |

| 債権譲渡登記の有無 | 2社間ファクタリングでは不要、3社間ファクタリングでは必要となる場合がある |

| 必要書類 | 本人確認書類、売掛債権に関する資料、直近6ヶ月の入出金明細など |

AGビジネスサポート株式会社は、上場企業であるアイフルグループの一員として、信頼性の高いサービスを提供しています。 独自の審査基準により、赤字決算や債務超過、税金未納といった状況でも、資金調達の可能性を広げています。

また、完全買取型(ノンリコース)を採用しており、取引先の倒産リスクを利用者が負担することなく、安心して資金調達ができます。 取引方法としては、取引先への通知や登記が不要な2社間ファクタリングと、手数料を抑えられる3社間ファクタリングの両方に対応しており、利用者のニーズに合わせた柔軟な選択が可能です。

GMOイプシロン

引用元:GMOイプシロン

| 審査通過率 | – |

| 利用対象者 | 法人、個人事業主 |

| 利用可能額 | ~1億円 |

| 入金速度 | 約5営業日 |

| 契約方法 | – |

| 手数料 | ~0.8% |

| 債権譲渡登記の有無 | – |

| 必要書類 | 【法人】商業登記簿謄本写し(3ヶ月以内)、法人印鑑証明書写し(3ヵ月以内)、過去6か月分の支払い額決定通知書写し、事業所の指定通知書写し、事業所パンフレット写し(WebURLでも可) 【個人】本人確認資料写し、過去6か月分の支払い額決定通知書写し、事業所の指定通知書写し |

GMOイプシロンの医療・介護報酬早払い(ファクタリング)サービスは、医療・介護事業者が国民保険・社会保険に請求した診療報酬・介護報酬の債権を買い取り、通常の支払い期日より約1.5ヶ月早く資金化できるサービスです。担保・保証人が不要で、融資ではないため負債にならず借入余力を残せます。請求後約5営業日で請求額の80%を早払いし、資金使途は自由で新規施設開設費や賞与資金、設備投資など多様な用途に利用可能です。

三菱HCキャピタル

引用元:三菱HCキャピタル

| 審査通過率 | – |

| 利用対象者 | 法人、個人事業主 |

| 利用可能額 | 診療報酬債権ファクタリング:数百万~数億円 売掛債権ファクタリング:不明 |

| 入金速度 | 診療報酬債権:最短5営業日 |

| 契約方法 | 3社間ファクタリング |

| 手数料 | 診療報酬債権ファクタリング:月額0.2%~ 売掛債権ファクタリング:不明 |

| 債権譲渡登記の有無 | 売掛債権ファクタリングでは対応可能 |

| 必要書類 | – |

三菱HCキャピタルは、診療報酬債権ファクタリングと売掛債権ファクタリングの2種類のサービスを提供しています。診療報酬債権ファクタリングでは、医療機関が持つ診療報酬債権を譲渡することで資金化期間を約40日間短縮し、キャッシュフローの改善とバランスシートのスリム化を実現します。売掛債権ファクタリングでは、一般的な売掛債権を譲渡して早期資金化が可能となり、資産のオフバランス化によりROAなどの財務指標を向上させることができます。いずれも保証や担保は不要です。

三田証券株式会社

引用元:三田証券

| 審査通過率 | – |

| 利用対象者 | – |

| 利用可能額 | ~1億円 |

| 入金速度 | 最短1週間~ |

| 契約方法 | – |

| 手数料 | 当初事務手数料:33万円(税込)~ 月次事務手数料:0.4%~ |

| 債権譲渡登記の有無 | 介護報酬債権の場合のみ債権譲渡登記あり |

| 必要書類 | 決算書・税務申告書の写し、診療報酬等請求書の写し、支払決定通知書の写し、法人登記簿謄本、印鑑証明書等 |

三田証券株式会社は、医療機関・介護事業者・調剤薬局向けに診療報酬債権等のファクタリングサービスを提供しています。最大の特徴は、診療報酬債権の最大2ヵ月分のファクタリングに加え、診療報酬等請求額の最大2ヵ月分相当額を融資によって調達可能な点です。診療報酬等請求額に対する掛目は最大95%と高く、他社と比較してより多くの資金調達が可能です。また、審査から実行まで最短1週間というスピード対応が可能で、医療福祉機関の月々の資金ニーズに応じて支払額を調整できる柔軟性も備えています。

ファクタリング会社の分類と特徴

ファクタリング会社は大きく「独立系」「銀行系」「ノンバンク系」の3つに分類されます。この分類によって審査基準や手数料、対応スピードなどに大きな違いがあります。例えば、独立系は最短即日での資金化が可能な一方、手数料は比較的高め。銀行系は手数料が安いものの審査が厳しく時間もかかります。ノンバンク系はその中間的な位置づけとなっています。それぞれの特徴について詳しく見ていきましょう。

独立系ファクタリングの特徴

独立系ファクタリング会社は、銀行や金融グループなどの大手企業の系列に属さず、独自の資本で運営されている会社です。最大の特徴は、迅速な対応と柔軟な審査基準にあります。融資などでは対応が難しい企業でも、売掛債権の内容次第で資金調達できる可能性が高まります。

独立系ファクタリングは特に中小企業や個人事業主にとって利用しやすいサービスといえます。小口の案件から対応してくれる会社が多く、必要な時に必要な分だけの資金調達が可能です。また、売掛先への通知が必要ない2社間ファクタリングを主に取り扱っており、取引先との関係を維持したまま資金調達できる点も大きな魅力です。

ただし、他の種類と比較して手数料が高めに設定されていることが一般的です。これは審査の柔軟性やスピード、小口対応などのサービス面でのメリットと天秤にかけて判断する必要があります。資金調達を急いでいる場合や、他の金融サービスでは対応が難しい場合には、独立系ファクタリングをおすすめします。

審査が緩い

独立系ファクタリング会社の大きな特徴として、審査基準が比較的緩やかである点が挙げられます。多くの独立系ファクタリング会社では、売掛先の信用力を重視した審査を行っています。そのため、利用者自身の業績や財務状況が多少厳しくても、売掛先の支払い能力が高ければ審査に通過する可能性が高まります。

実際に多くの独立系ファクタリング会社では、審査通過率が90%を超えるケースもあります。これは銀行系やノンバンク系と比較して非常に高い数値です。赤字決算や債務超過の企業、創業間もない企業、個人事業主など、従来の金融機関では融資を受けにくい事業者でも、売掛債権があれば資金調達の道が開ける可能性があります。 また、独立系ファクタリング会社は大手銀行などと違い、機械的な審査ではなく、案件ごとに柔軟な判断を行える体制を整えています。担当者と直接交渉できるケースも多く、状況によっては条件の調整も可能です。

資金調達が早い

独立系ファクタリング会社の最大の魅力は、資金調達のスピードの速さです。多くの独立系ファクタリング会社では、申し込みから最短即日での入金に対応しています。これは銀行系やノンバンク系が数日から1週間程度かかるのと比較すると、大きな違いといえるでしょう。

スピーディーな対応が可能な理由として、独立系ファクタリング会社は意思決定のプロセスがシンプルであることが挙げられます。大手企業のような複雑な承認プロセスがなく、審査から契約、入金までをスムーズに進められる体制を整えています。また、オンライン完結型のサービスを提供している会社も増えており、来店不要で手続きを完了できるため、時間的な制約も少なくなっています。 急な支払いが発生した場合や、予定していた入金が遅れるなどの緊急時には、このスピード感が大きな助けとなります。

銀行系ファクタリングの特徴

銀行系ファクタリング会社は、メガバンクや地方銀行などの大手金融機関が運営する、または資本関係を持つファクタリング会社です。最大の特徴は高い信頼性と安定した運営基盤を持っていることです。銀行のブランド力と信用力を背景にしているため、初めてファクタリングを利用する企業でも安心感があります。

銀行系ファクタリング会社では主に3社間ファクタリングを取り扱っています。これは売掛先も契約に参加する形態で、ファクタリング会社が直接売掛金を回収する仕組みです。そのため手数料が低く設定されており、コスト面でのメリットがあります。また、大口の資金需要にも対応できる資金力を持っているため、高額な売掛債権の買取も可能です。

一方で、審査基準は厳格で、審査から入金までに時間がかかる傾向があります。また、最低買取額が設定されていることが多く、小規模な売掛債権には対応していないケースもあります。安定した経営基盤を持つ中堅・大企業や、低コストでの資金調達を優先する企業に適しているといえるでしょう。

手数料は比較的安い

銀行系ファクタリング会社の大きな魅力は、手数料の安さです。一般的に銀行系の手数料率は2%〜5%程度と設定されており、独立系ファクタリング会社の平均的な手数料率10%〜20%と比較すると、非常に低コストでの資金調達が可能です。

この低い手数料率が実現できる背景には、いくつかの要因があります。まず、銀行系ファクタリング会社は3社間ファクタリングを主に取り扱っているため、売掛金の回収リスクが低減されます。売掛先が直接ファクタリング会社に支払いを行うため、未回収のリスクが軽減され、その分手数料を抑えることができるのです。 また、銀行系ファクタリング会社は親会社である銀行からの安定した資金調達が可能で、運営コストも抑えられることから、サービス提供コストを低く抑えることができます。さらに、大口の取引が多いため、1件あたりの事務コストも効率化されています。

入金まで時間がかかる場合も

銀行系ファクタリング会社を利用する際の注意点として、審査から入金までに時間がかかる傾向があります。一般的に審査完了までに1週間〜2週間程度、最終的な入金までには3週間程度かかるケースも少なくありません。これは独立系ファクタリング会社の最短即日入金と比較すると、大きな違いといえるでしょう。

時間がかかる主な理由としては、銀行系ファクタリング会社の厳格な審査プロセスが挙げられます。売掛先の信用調査や財務分析、契約内容の精査など、多岐にわたる審査項目を丁寧に確認していきます。また、3社間ファクタリングを主としているため、売掛先からの承諾取得なども必要となり、手続きが増える分だけ時間を要します。 さらに、銀行特有の慎重な意思決定プロセスも時間がかかる要因です。複数の審査担当者や決裁者が関わることで、チェック体制は厳格になりますが、その分スピード感は犠牲になります。計画的な資金調達を行いたい場合や、急ぎの資金需要がない場合には適していますが、緊急の資金需要がある場合には別の選択肢を検討すした方がよいでしょう。

ノンバンク系ファクタリングの特徴

ノンバンク系ファクタリング会社は、消費者金融やクレジットカード会社、信販会社などの銀行以外の金融機関が運営する会社です。銀行系と独立系の中間的な位置づけで、それぞれの良い面を併せ持つバランスの取れたサービスを提供しています。

ノンバンク系の特徴として、審査基準は銀行系よりも柔軟であることが挙げられます。また、2社間ファクタリングと3社間ファクタリングの両方に対応している会社が多く、企業のニーズに合わせた選択が可能です。資金力も豊富なため、中小企業から大企業まで幅広い規模の案件に対応できます。

手数料率も独立系より低く設定されている傾向がありますが、銀行系と比較するとやや高めです。審査から入金までの期間は、銀行系より短く独立系より長い、平均1週間程度というケースが多いです。

手数料が低い

ノンバンク系ファクタリング会社の手数料は、独立系と銀行系の中間に位置し、比較的リーズナブルな設定となっています。一般的な手数料率は5%〜10%程度で、独立系ファクタリング会社の平均的な手数料率10%〜20%と比較すると、かなり抑えられた数字といえるでしょう。

ノンバンク系が手数料を低く抑えられる要因としては、親会社である消費者金融や信販会社などの金融ノウハウを活用できることが挙げられます。与信管理や債権回収のシステムが確立されており、効率的な運営が可能となっています。また、3社間ファクタリングにも対応しているため、リスクを軽減した取引ができ、その分手数料を抑えることができます。

さらに、ノンバンク系は独立系と比較して取扱件数が多く、規模の経済が働いているという側面もあります。多くの取引をこなすことでノウハウが蓄積され、業務効率が向上することで、手数料の引き下げが可能になっています。

安心感がある

ノンバンク系ファクタリング会社の大きな特徴として、大手金融グループが運営していることによる安心感が挙げられます。多くのノンバンク系ファクタリング会社は、上場企業が親会社となっているか、またはグループ企業であるため、財務基盤が安定しています。そのため、契約後のトラブルリスクが低く、継続的な取引も安心して行えます。

また、消費者金融やクレジットカード会社などの親会社は、すでに金融サービスの提供で長年の実績があり、コンプライアンス体制も整っています。法令遵守の姿勢が徹底されているため、不透明な契約条件や追加手数料の発生などのリスクも低いでしょう。

さらに、多くのノンバンク系ファクタリング会社では、親会社のブランド力を活かした信頼性の高いサービス提供を心がけています。カスタマーサポートの充実や、わかりやすい料金体系の提示など、利用者にとって安心できる環境づくりに力を入れています。

高額でも買取可能

ノンバンク系ファクタリング会社の強みとして、高額な売掛債権の買取にも対応できる豊富な資金力が挙げられます。親会社となる大手消費者金融やクレジットカード会社などの金融機関は財務基盤が安定しており、その資金力を背景に数千万円から数億円規模の大口取引にも柔軟に対応することが可能です。

このような高額案件への対応は、銀行系ファクタリング会社と同様に、ノンバンク系の大きな特徴となっています。独立系では対応が難しい大口案件でも、ノンバンク系であれば安心して相談することができるでしょう。また、買取限度額の上限を設けていない会社も多く、企業規模に関わらず大きな資金調達が可能です。

特に建設業や製造業など、大型プロジェクトや大口取引が多い業種では、高額な売掛債権が発生するケースが多くあります。そうした場合でも、ノンバンク系ファクタリング会社は柔軟に対応し、事業拡大や大型案件の受注をサポートしてくれます。

大手優良ファクタリング会社の選び方のポイントと注意点

大手ファクタリング会社を選ぶ際には、いくつかの重要なポイントを押さえておく必要があります。単に「大手だから安心」と選ぶのではなく、自社のニーズに合ったサービス内容を提供しているかどうかを確認することが大切です。例えば、ノンリコース契約であるか、対応している取引形態は自社に合っているか、手数料や買取限度額は適切か、入金までのスピードは十分かなど、様々な観点から比較検討すべきです。また、必要書類や返済の仕組みなども事前に把握しておくことで、スムーズな取引につながります。これらのポイントについて詳しく理解し、最適なファクタリング会社を選びましょう。

ノンリコースであるか

ファクタリング会社を選ぶ際に最も重要な確認ポイントの一つが、「ノンリコース」契約であるかどうかです。ノンリコースとは、売掛先が倒産などの理由で支払いができなくなった場合でも、ファクタリングを利用した企業側に返済義務が生じない契約形態を指します。

本来、ファクタリングは売掛債権を「売却」する金融手法であり、売却後の債権回収リスクはファクタリング会社が負うのが原則です。しかし、リコース(償還請求権)付きの契約では、売掛先からの入金がなかった場合、利用者がファクタリング会社に対して代金を返済する義務が生じてしまいます。これは実質的に借入と変わらず、資金繰りが厳しい企業にとっては大きなリスクとなります。 優良な大手ファクタリング会社では、基本的にノンリコース契約を採用しています。契約書の内容をしっかり確認し、「償還請求権」や「買戻し条項」などの記載がないか注意深くチェックすることが重要です。リコース条項が含まれている場合は、その条件や適用範囲について詳しく説明を求め、リスクを正確に把握した上で契約を検討する必要があります。

対応した取引形態であるか

ファクタリングの取引形態は大きく「2社間ファクタリング」と「3社間ファクタリング」の2種類に分かれます。自社のニーズに合った取引形態に対応しているファクタリング会社を選ぶことが重要です。

2社間ファクタリングは、利用者とファクタリング会社の間だけで契約が完結し、売掛先に通知する必要がありません。取引先との関係を維持したまま資金調達できる点がメリットですが、その分手数料が高めに設定されています。急ぎの資金調達や、取引先にファクタリングを利用していることを知られたくない場合に適しています。

一方、3社間ファクタリングは、利用者とファクタリング会社に加えて売掛先の3社間で契約を結びます。売掛先の承諾が必要となりますが、手数料が2社間と比較して安くなる傾向があります。また、ファクタリング会社が直接売掛金を回収するため、回収業務の手間が省けるメリットもあります。 大手ファクタリング会社を選ぶ際は、独立系なら2社間、銀行系なら3社間と、系統によって得意とする取引形態が異なる点も考慮しましょう。

手数料はどれくらいか

ファクタリング会社を選ぶ際の重要なポイントとして、手数料の設定があります。手数料はファクタリング会社が売掛債権を買い取る際に差し引く金額で、実質的なコストとなります。一般的に手数料率は売掛債権の額面に対する割合(%)で表示されます。

手数料率は取引形態によって大きく異なり、2社間ファクタリングでは10〜20%程度、3社間ファクタリングでは1〜9%程度が相場となっています。また、ファクタリング会社の種類によっても違いがあり、銀行系が最も低く、次いでノンバンク系、独立系の順に高くなる傾向があります。

手数料に影響する要素としては、売掛先の信用力、取引金額の大きさ、支払期日までの期間などが挙げられます。売掛先の信用力が高いほど、また取引金額が大きいほど手数料率は低くなりやすいです。同様に、支払期日が近いほど手数料率は低くなる傾向があります。 複数のファクタリング会社から見積もりを取り、手数料率を比較するとよいでしょう。ただし、極端に安い手数料を提示する場合は、隠れたコストや追加料金がないか注意が必要です。透明性の高い料金体系で、明確な説明を提供してくれる大手ファクタリング会社を選ぶことをおすすめします。

買取限度額はどれくらいか

ファクタリング会社を選ぶ際は、買取限度額の上限と下限を確認することが重要です。買取限度額とは、ファクタリング会社が一度に買い取ることができる売掛債権の金額の範囲を指します。

大手ファクタリング会社の中でも、銀行系は資金力が豊富なため高額な債権の買取に対応しています。数千万円から数億円規模の大口取引が可能で、上限を設けていない会社も少なくありません。一方で、最低買取額も比較的高く設定されており、数百万円からという会社が多いです。

ノンバンク系も資金力があり、大口取引に対応していますが、銀行系と比べると最低買取額が低めに設定されていることが多いです。数十万円から数億円まで幅広い金額に対応しています。

独立系は小口の取引に強く、数万円から対応している会社も多いですが、上限額は他の2種と比べると低めに設定されていることが一般的です。 自社が売却したい売掛債権の金額が、ファクタリング会社の買取範囲内に収まるかどうかを事前に確認しておきましょう。

入金までの日数

ファクタリングを利用する大きな目的の一つは、売掛金を早期に現金化することです。そのため、申し込みから入金までにかかる日数は、ファクタリング会社を選ぶ上で非常に重要です。

入金までの日数は、ファクタリング会社の種類によって大きく異なります。独立系ファクタリング会社では、審査から入金まで最短即日で対応している会社が多く、急ぎの資金需要に対応できます。オンライン完結型のサービスを提供している会社なら、来店不要で手続きができるため、さらにスピーディーに資金調達が可能です。

一方、銀行系ファクタリング会社は審査に時間をかける傾向があり、入金までに1週間〜3週間程度かかるケースが一般的です。ノンバンク系はその中間で、3日〜1週間程度の日数を要することが多いでしょう。

また、取引形態によっても入金スピードは変わります。2社間ファクタリングは手続きがシンプルなため早く、3社間ファクタリングは売掛先の承諾が必要なため時間がかかります。

資金繰りの計画を立てる際には、この入金タイミングを考慮することが重要です。急いで資金が必要な場合は独立系の2社間ファクタリング、計画的な資金調達なら手数料の安い銀行系やノンバンク系の3社間ファクタリングというように、状況に応じた選択をすることをおすすめします。

必要書類は何か

ファクタリングを利用する際には、いくつかの必要書類を準備する必要があります。必要書類は会社によって若干異なりますが、一般的に共通して求められる書類について把握しておきましょう。

基本的な必要書類としては、以下のようなものが挙げられます。

- 本人確認書類

運転免許証やパスポート、マイナンバーカードなどの身分証明書。法人の場合は代表者の身分証明書を用意します。

- 売掛債権を証明する書類

請求書や納品書、契約書など。これらは売掛債権の実在性と内容を証明するために重要な書類です。

また、法人の場合は「会社の登記簿謄本」、個人事業主の場合は「開業届」なども準備しておく必要があります。

銀行系やノンバンク系のファクタリング会社では、これらに加えて決算書や財務諸表などの経営状況を示す書類を求められることもあります。また、3社間ファクタリングを利用する場合は、売掛先からの承諾書も必要となります。 書類の提出方法も郵送やFAX、オンラインなど会社によって異なるため、対応可能な方法かどうかも確認しておくとよいでしょう。

支払い(返済)の決まり方

ファクタリングを利用する際は、支払い(返済)の仕組みを理解しておくことが重要です。特に2社間ファクタリングと3社間ファクタリングでは大きく異なるため、自社のキャッシュフローに合わせた形態を選ぶ必要があります。

2社間ファクタリングの場合、利用者は売掛先から売掛金が入金された後、その金額をファクタリング会社に支払います。具体的には「ファクタリングで資金調達した額+手数料」を支払うことになります。厳密には「返済」という言葉は当てはまりませんが、融資における返済のような性質を持っています。

支払いの期日はファクタリング会社との契約内容によって決まります。一般的には売掛金の支払期日と同じ日に設定されることが多いですが、数日後(数営業日後)に設定している会社もあります。この期日をしっかり把握し、遅延することのないよう注意が必要です。

一方、3社間ファクタリングでは、売掛先が直接ファクタリング会社に支払いを行うため、利用者側で別途支払い手続きをする必要はありません。この点は3社間ファクタリングの大きなメリットといえるでしょう。

まとめ

本記事では、おすすめの大手ファクタリング会社19社のご紹介と、大手ファクタリング会社の特徴や選び方について詳しく解説しました。独立系、銀行系、ノンバンク系という3つの分類を理解し、それぞれの特徴を把握することで、自社のニーズに合ったファクタリング会社を見つけることができます。独立系は審査が柔軟でスピーディーな資金調達が可能である一方、銀行系は手数料が安く大口の資金調達に強み、ノンバンク系はその中間的な特徴を持ちます。また、ファクタリング会社を選ぶ際には、ノンリコース契約であるか、取引形態は適切か、手数料や買取限度額はどうか、入金までの日数や必要書類など、様々なポイントをチェックすることが大切です。信頼できる大手ファクタリング会社を選ぶことで、安心かつ効果的な資金調達を実現しましょう。