資金繰りに悩む中でファクタリングを検討する企業は増えていますが、「リスクやトラブルが心配」と感じていませんか?とくに初めての利用では、手数料や契約内容、業者選びに不安を抱くのは当然です。

この記事では、ファクタリングの基本から潜むリスク、違法業者の見分け方まで徹底解説。読み終える頃には、安心してファクタリングを活用できる判断軸が身につきます。リスクを知り、安全な資金調達の選択肢を手に入れましょう。

ファクタリングの基本とは?

ファクタリングとは、企業が保有する売掛債権をファクタリング会社に譲渡し、早期に現金化できる金融サービスです。銀行融資のように信用情報を重視した審査が行われるわけではなく、売掛先の信用力が審査基準となるため、赤字決算や税金未納がある企業でも利用できる可能性があります。こうした柔軟性とスピード感から、多くの中小企業にとって資金調達の有力な選択肢となっています。

一方で、ファクタリングには契約形態が複数存在しており、とくに「2者間ファクタリング」と「3者間ファクタリング」はリスクやメリットが異なります。それぞれの仕組みを理解して、自社に合った契約形態を選ぶことが、ファクタリング リスクを最小限に抑える第一歩です。

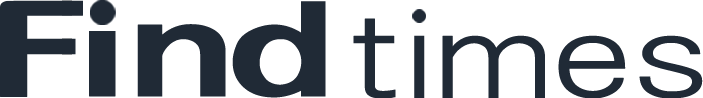

2者間ファクタリングの仕組み

2者間ファクタリングは、「申込企業」と「ファクタリング会社」の2者間だけで契約が成立する形式です。売掛先には通知がいかず、資金調達の事実を伏せたまま現金化できるのが特徴です。売掛先に対して「資金繰りが厳しいのでは?」という誤解を与えたくない企業にとって、非常に使い勝手のよい方式といえます。

一方で、ファクタリング会社は売掛先に直接債権の存在や支払い状況を確認できないため、債権回収リスクが高くなります。このリスクは手数料の高さに反映されており、2者間ファクタリングの手数料は一般的に10%〜20%と、3者間より高く設定されがちです。

また、売掛金の存在を証明するために、取引実績のわかる通帳や契約書などの書類提出が必要になることも多く、準備に時間がかかる場合もあります。

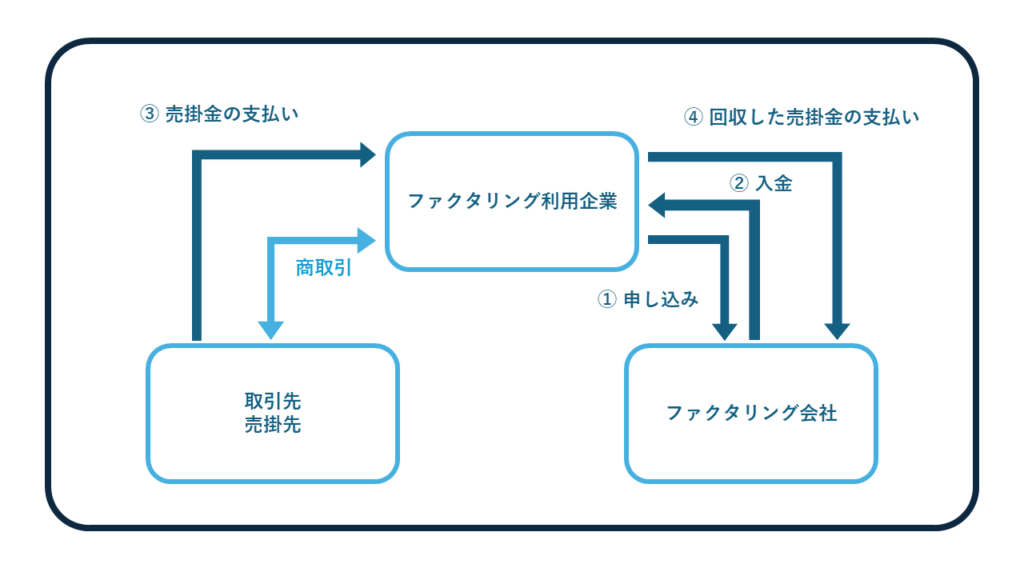

3者間ファクタリングの仕組み

3者間ファクタリングは、「申込企業」「ファクタリング会社」「売掛先」の三者が契約に関与する方式です。売掛先に対して債権譲渡通知と同意取得を行う必要があるため、手続きには多少の時間がかかります。しかし、ファクタリング会社が売掛先に直接債権の支払いを請求するため、未回収リスクが低くなり、手数料も1%〜9%と比較的抑えられる傾向があります。

売掛先が契約に関与することで、債権の真正性が明確になるため、審査にも通りやすいというメリットがあります。ただし、売掛先に資金調達の事実が知られるため、今後の取引関係に不安を抱かせる可能性があるという点では、慎重な判断が求められます。

このように、ファクタリングのリスクを適切に管理するためには、2者間と3者間の違いを把握したうえで、自社の状況に合った方式を選択することが不可欠です。

ファクタリングには潜むリスクと注意点

ファクタリングは、資金繰りの改善やキャッシュフローの安定化を図るうえで有効な手段ですが、利用方法を誤ると大きな損失や信用低下につながるおそれがあります。とくに、契約内容の理解不足や業者選びのミスが、ファクタリングのリスクを引き寄せる原因になりやすい点には注意が必要です。

ここでは、利用前に押さえておくべき代表的なリスクとその注意点を詳しく見ていきます。

1.手数料が高額になる可能性

ファクタリングは便利な資金調達手段である一方で、融資に比べて手数料が割高になるケースが多く見られます。とくに2者間ファクタリングでは、売掛先に通知を行わないぶんファクタリング会社がリスクを背負うため、手数料が10%〜20%と高額になる傾向があります。

契約前に手数料の内訳や設定基準を確認しないまま利用してしまうと、思った以上に資金が目減りしてしまい、かえって資金繰りが悪化することもあります。複数社から見積もりを取り、比較検討することが重要です。

2.資金が減少するリスク

ファクタリングで現金化できる金額は、売掛債権の全額ではありません。通常は「掛け目(かけめ)」と呼ばれる評価率が適用され、80%〜95%程度が支払われるのが一般的です。そのうえで手数料が差し引かれるため、最終的に手元に残る金額は売掛金額よりもかなり少なくなることがあります。

一時的な資金調達には適していても、慢性的な資金不足を補うには不向きな場合もあるため、資金用途とバランスを考慮して導入する必要があります。

3.売掛先との信頼関係に影響が出る可能性

3者間ファクタリングでは、売掛先に対して「債権譲渡通知」または「同意書の提出」が求められます。この通知を受けた売掛先が、「この会社は資金繰りが苦しいのでは」と不安を抱く可能性があり、今後の取引関係に影響を及ぼすことがあります。

こうした不安を避けたい場合は2者間ファクタリングを選ぶ手段もありますが、手数料が高くなるなどのデメリットもあるため、取引先との関係性や業種特性を踏まえた慎重な判断が求められます。

4.売掛金の支払いに関する注意点

2者間ファクタリングでは、売掛先から入金された売掛金をいったん自社が受け取り、その後ファクタリング会社に支払う形になります。この際に、売掛金を他の支払いに流用してしまうと、支払期日に間に合わず、契約違反や損害賠償の対象となる可能性もあります。

売掛金の入金管理は非常に重要であり、別口座で管理する、他の用途に使わないようルールを定めるなど、社内の資金運用体制の整備が不可欠です。

5.悪質なファクタリング会社に注意

ファクタリング業者の中には、法外な手数料を請求したり、実態としては貸金業でありながら違法に営業していたりする悪質業者も存在します。とくに「手数料0%」「即日全額買取」などの極端なうたい文句には注意が必要です。

金融庁や各自治体の認可を受けているか、契約書に不自然な条項がないか、実績や口コミの信頼性があるかなど、複数の観点から業者を選定することが大切です。トラブルを避けるには、第三者機関の比較情報や顧問税理士の意見を取り入れるのも有効な方法です。

ファクタリングリスクの回避方法

ファクタリングは資金調達において非常に有効な手段ですが、利用方法を誤ると高額な手数料や契約トラブルに巻き込まれるリスクがあります。これらのファクタリングリスクを回避するためには、信頼性のあるファクタリング会社の見極め方や契約条件の確認、売掛先の選定など、いくつかの重要なポイントを押さえておく必要があります。

手数料がリーズナブルな会社を選ぶ

ファクタリング会社によって手数料の設定は大きく異なります。安易に「即日現金化」や「審査なし」をうたう業者に飛びついてしまうと、10%を超える高額な手数料を課されるケースもあります。

手数料の内訳を開示してくれる会社か、相場に基づいて適切な料率を提示しているかを見極めることが大切です。複数社から見積もりを取得し、比較検討することで、コスト面のリスクを大きく下げることができます。

債権譲渡登記が不要なファクタリング会社を利用

ファクタリング契約では、債権譲渡登記を行う会社と、登記なしで対応してくれる会社があります。登記が必要な場合、登記事項証明書でファクタリングの利用が外部に知られてしまい、銀行融資や取引先との関係に悪影響を与えることがあります。

とくに2者間ファクタリングを利用する際には、登記不要で契約できるかどうかを確認し、取引先や金融機関への影響を最小限に抑える配慮が必要です。

信頼できる売掛先を選定

ファクタリングの審査では、自社の信用力よりも「売掛先の信用力」が重視されます。そのため、経営が不安定な取引先の債権を対象とした場合、審査が通らなかったり、手数料が高く設定されたりするリスクがあります。

また、売掛先の信用リスクが高いと、万が一支払いが滞った場合にノンリコースであってもファクタリング会社との関係に悪影響を及ぼす可能性があります。継続的な支払い実績のある信頼できる企業との債権を選ぶことが、安全な資金調達の前提となります。

ノンリコース契約の重要性

ファクタリング契約には「リコース型(償還請求権あり)」と「ノンリコース型(償還請求権なし)」があります。リコース型では、万が一売掛先から入金がなかった場合、利用者がファクタリング会社に代金を返済する義務を負うため、結果的に借入と変わらないリスクが生じます。

一方で、ノンリコース契約であれば、売掛先の支払いが滞っても返済義務は発生せず、資金調達の段階でリスクが完結します。リスクを避けたいのであれば、ノンリコース契約を選べる会社を優先的に検討すべきです。

悪質なファクタリング会社の特徴を見抜く

信頼できるファクタリング会社を選ぶことは、すべてのリスク回避の基本です。違法な高金利請求や、契約内容を曖昧にしたままの契約締結、強引な営業手法など、悪質な業者には共通の特徴があります。

契約書の提示を求める

正規のファクタリング会社であれば、契約書の内容を事前に説明し、提示してくれます。内容を口頭でしか伝えない、契約書を渡さないまま進めようとする業者には注意が必要です。契約書は自社で内容を精査し、必要であれば顧問税理士や弁護士に相談したうえで締結するようにしましょう。

怪しい担当者に注意

担当者の対応にも注目しましょう。質問に対して具体的な答えを避けたり、不安を煽るような表現で契約を急がせるような人物は、悪質業者の可能性があります。過剰にメリットばかりを強調し、リスク説明をしない場合は、その時点で慎重になるべきです。

メールや電話の対応内容、会社情報の開示状況も総合的に判断し、信頼できる業者とだけ取引を行うことが、ファクタリングリスクの最も確実な回避方法といえるでしょう。

ファクタリングのメリット

ファクタリングは、リスクがある一方で、正しく活用すれば中小企業や個人事業主にとって強力な資金繰りの味方となるサービスです。とくに銀行融資が難しい状況や、急な資金需要に直面した場面では、他の金融手段にはないメリットを発揮します。ここでは、ファクタリングが持つ代表的な利点について整理します。

迅速な資金調達

ファクタリング最大の魅力は、売掛金を使って「すぐに現金を手にできる」点にあります。通常の売掛債権は30日〜60日の支払サイトが一般的ですが、ファクタリングを活用すれば、数日〜最短即日で資金化することも可能です。

このスピード感は、仕入れや人件費など、目先の支出に対応したい経営者にとって大きな助けとなります。金融機関の審査を待たずに資金繰りを立て直せるため、経営の機動力を確保する手段として有効です。

信用情報への影響を気にしない

ファクタリングは借り入れではなく、「売掛債権の売却」による資金調達であるため、信用情報機関に利用履歴が登録されることはありません。したがって、今後の銀行融資やローン審査に悪影響を与える心配がないのも大きな特長です。

また、バランスシート上も負債として扱われないため、自己資本比率の維持にも貢献し、財務体質を健全に保ちながら資金を確保できます。

審査が容易な点

ファクタリングの審査では、自社の財務状況や過去の信用情報よりも、「売掛先の信用力」が重要視されます。このため、赤字決算中や創業間もない企業でも、売掛先が上場企業や安定した企業であれば、問題なく利用できる可能性が高まります。

とくに、銀行融資の審査に通らなかった経験がある企業にとっては、柔軟な審査基準が非常に魅力的です。資金の確保と経営再建を同時に進めたいという場面でも、活用のハードルが低いのが特徴です。

まとめ

ファクタリングは、リスク管理が欠かせない資金調達手段ではありますが、スピーディーな現金化、信用情報への影響回避、そして柔軟な審査といった多くのメリットも備えています。とくに、銀行融資に頼れない状況下での資金調達としては、実用性の高い選択肢のひとつといえるでしょう。

もちろん、悪質な業者の見極めや契約条件の確認といった注意点をクリアしたうえで、信頼できる会社を選ぶことが前提です。リスクを理解し、適切な場面でファクタリングを活用できれば、企業の資金繰りに柔軟性と安心感をもたらす大きな武器となるはずです。